En comptant les créances et bons du trésor dans la double masse monétaire, pour 300 millions de citoyens de la zone euro, nous pouvons calculer les données relativistes correspondantes d’une monnaie libre de mêmes paramètres :

- csym = ln(ev/2)/(ev/2) = ln(40)/40 = 9,22% / an

- M/N = 2 * 10 909 000 / 300 = 72 727 € / Citoyen

- DU = c*M/N = 9,22% * 72 727 € = 6 705 € / an = 559 € / mois

Une masse monétaire libre, équivalente en masse et comprenant un même nombre de membres serait donc établie sur le fondement symétrique dans l’espace-temps d’un dividende universel (inconditionnel et cumulable) se situant aux alentours de 559 € / mois / citoyen.

Evolution du RSA Français, non inconditionnel et non cumulable, soumis à la distorsion du “Grand Fossé”, depuis l’an 2000 et en % de la double masse monétaire, revalorisé à 524,16 € / mois en Septembre 2015, soit 9,50% / an de la double masse monétaire par citoyen (pour 330 millions de citoyens) :

Le bilan de la BCE qui avait quitté les territoires de croissance positive depuis Février 2013, repasse en croissance positive exceptionnelle à la vitesse supraluminique de 30% / 12 mois, un niveau qui n’a pas été atteint depuis Septembre 2012 !

Ceci est le QE même, le “Quantitative Easing”, l’émission monétaire qui passe du secteur bancaire privé décentralisé vers la banque centrale, les deux équipes qui se passent la balle de l’émission de cette monnaie non-libre de manière cyclique, sur longue période (relativement à l’espérance de vie humaine).

L’évolution du bilan de la BCE 1999 – 2016 passe ainsi à 2 837 milliards € soit 9 457 € / citoyen (contre un record historique à battre, de 3 102 milliards € en Juin 2012, soit 10 340 € / citoyen) :

Soit donc une part de 2837 / 10909 = 26% de M3 pour le bilan de la BCE. Autrement dit la croissance sur 12 mois du bilan de la BCE contribue à 26% x 30% = 7,8% de celle de M3, qui pourtant n’est que de 5,8% / 12 mois. Cela signifie que le secteur des banques privées contribue à une dépression de M3 correspondante à 5,8% – 7,8% = -2% / 12 mois. Une dépression que la BCE essaie de colmater depuis 2008.

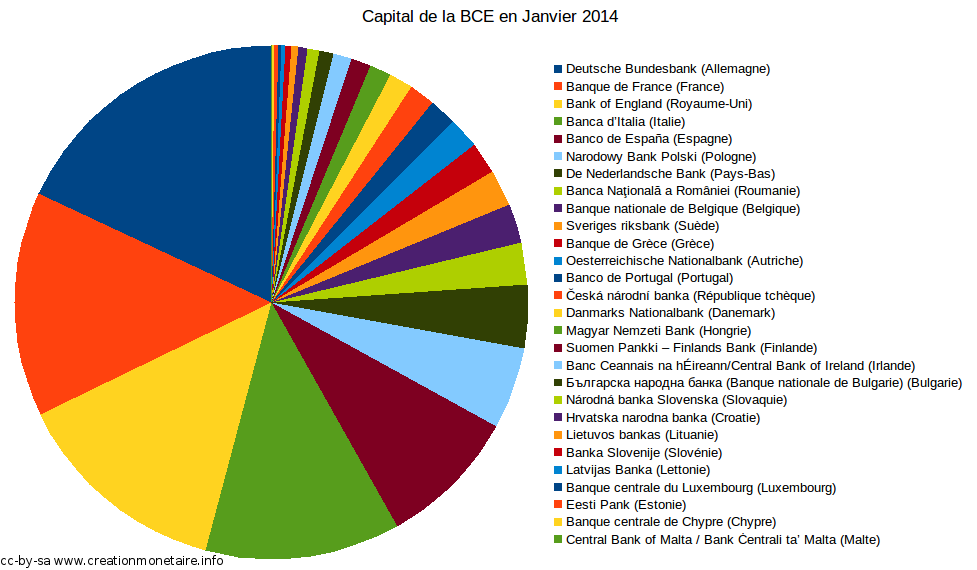

Répartition du capital de la BCE inchangé depuis 2014 :

Encore une fois, le montant du dividende monétaire est très largement surestimé. Vous estimez le montant du dividende monétaire en reprenant le rythme actuel de croissance de la masse monétaire et en le divisant par le nombre de résidents de la zone euro. Le problème, c’est que sa mesure de la masse monétaire est totalement surestimée !

D’abord, vous choisissez l’agrégat M3 comme mesure de la masse monétaire, ce qui est indicateur large. Peut-être que M1 serait plus pertinent, mais c’est difficile à dire, puisque le changement dans les modalités de la création monétaire implique nécessairement des changements dans son usage et ses mécanismes tel qu’il est difficile de s’appuyer sur les chiffres d’aujourd’hui.

En outre, et c’est plus grave, vous estimez la masse monétaire en multipliant par deux M3, sans aucune raison valable. Vous expliquez ici votre raisonnement, mais votre raisonnement est biaisé : http://www.creationmonetaire.info/2013/10/la-double-masse-monetaire-et-le-revenu-de-base.html

Selon vous, il faut ajouter les bons du Trésor à la masse monétaire. Or les bons du Trésor ne sont pas de la monnaie, et on en plus en contrepartie une monnaie qui est en circulation dans l’économie. Il n’y a donc aucune raison de les ajouter à la masse monétaire.

Vous prenez l’exemple de Warren Buffet qui, en plein effondrement boursier, aurait échangé des bons du Trésor contre des actions de sociétés de chemin de fer. Je ne sais pas s’il a effectivement fait un troc entre ces deux types de titre boursier ou s’il a d’abord vendu ses bons du Trésor pour acheter les actions avec des dollars. Mais s’il s’agissait effectivement d’un troc, cela ne fait en aucun cas des bons du Trésor une monnaie, surtout au vu du contexte particulier durant laquelle l’échange a eu lieu (l’effondrement financier). Le bon du Trésor est certes une réserve de valeur (comme un immeuble) mais pas un moyen de transaction qui permet de régler n’importe quel échange (liquidité de la monnaie).

Ajoutons que si les bons du Trésor était effectivement utilisé comme n’importe quelle monnaie, pour payer son loyer ou payer son pain, on aurait une masse de monnaie en circulation qui conduirait à une explosion des prix.

Il se trouve que tous ces titres – souvent survalorisés – ne sont en circulation que dans la sphère financière et pas dans la sphère réelle. Il faut donc les exclure du calcul de la masse monétaire pour avoir une meilleure idée de ce que serait le montant d’un dividende monétaire.

Si l’on prend M1 plutôt que M3 comme bon agrégat de la masse monétaire, et que l’on rapporte sa croissance au nombre de résidents de la zone euro, on obtient un dividende monétaire de 85 € par mois.

Non à tout.